Các nước đang thu thuế thu nhập cá nhân thế nào?

Thái Lan, Malaysia, Philippines có mức thu nhập chịu thuế thấp hơn Việt Nam, nhưng áp dụng nhiều khoản giảm trừ cho người lao động ngoài giảm trừ bản thân và người phụ thuộc.

|

|

Các quốc gia trong khu vực áp dụng mức thu nhập chịu thuế TNCN thấp hơn Việt Nam, nhưng cho phép giảm trừ nhiều hơn. Ảnh: Nam Khánh. |

Bộ Tài chính vừa có Tờ trình Chính phủ đề nghị xây dựng dự án Luật Thuế thu nhập cá nhân (thay thế) trong đó đưa ra một số nội dung đáng chú ý về các bậc tính thuế và mức giảm trừ gia cảnh.

Hiện Việt Nam đang áp dụng biểu thuế lũy tiến từng phần đối với thu nhập từ tiền lương, tiền công với 7 bậc thuế: 5%, 10%, 15%, 20%, 25%, 30% và 35%. Mức giảm trừ gia cảnh đối với người nộp thuế hiện nay gồm 11 triệu đồng/tháng giảm trừ bản thân và 4,4 triệu đồng/tháng giảm trừ với mỗi người phụ thuộc. Với quy định này, người lao động có thu nhập từ tiền lương, tiền công trên 15,4 triệu đồng/tháng sẽ thuộc diện chịu thuế TNCN.

Thực tế, hiện nhiều quốc gia trong khu vực cũng đang áp dụng biểu thuế TNCN nhiều bậc. Tuy nhiên, ngoài các khoản giảm trừ cơ bản cho cá nhân người nộp thuế và người phụ thuộc như Việt Nam, các quốc gia này còn áp dụng các khoản giảm trừ đặc thù (chi phí y tế, giáo dục, lãi vay mua nhà, bảo hiểm...) nhằm khuyến khích chi tiêu và giảm áp lực thuế cho người dân.

Thái Lan cũng thu thuế 7 bậc

Thái Lan hiện áp dụng hệ thống thuế TNCN lũy tiến với 7 bậc từ 5% đến 35%. Bậc cao nhất áp dụng với người có thu nhập chịu thuế trên 4 triệu baht/năm (120.000 USD). Mức thu nhập được miễn thuế là 150.000 baht/năm (khoảng 4.300 USD), tương đương 0,6 lần thu nhập bình quân đầu người nước này (khoảng 7.200 USD/năm).

Tuy vậy, cơ quan phụ trách nguồn thu - Cục Thuế Thái Lan - áp dụng khá nhiều khoản giảm trừ và hỗ trợ khi tính thu nhập tính thuế. Theo đó, người nộp thuế sẽ được trừ thu nhập từ đi làm, từ tiền tác quyền, cho thuê nhà đất, tự doanh...

Năm 2022, các khoản giảm trừ thu nhập chịu thuế tại Thái Lan đều được điều chỉnh tăng. Trong đó, các khoản chi phí được điều chỉnh tăng từ 40% trên tổng thu nhập chịu thuế (tối đa 60.000 bath - 1.800 USD) lên 50% trên tổng thu nhập chịu thuế (tối đa 100.000 bath - 2.900 USD).

Các khoản giảm trừ cho cá nhân, cho vợ hoặc chồng và các đối tượng khác cũng tăng gấp đôi so với 2 năm trước đó.

Cụ thể, người lao động Thái Lan được áp dụng các khoản giảm trừ cá nhân 60.000 baht/năm (1.800 USD); 60.000 baht/năm cho người vợ/chồng nếu người này không có thu nhập; 30.000 baht/năm (900 USD) cho mỗi người con, áp dụng tối đa cho 3 người con; 30.000 baht/năm cho cha mẹ trên 60 tuổi và có thu nhập dưới 30.000 baht.

Chi phí bảo hiểm nhân thọ và sức khỏe cũng được miễn trừ tối đa 100.000 baht; lãi vay mua nhà hay chi phí xây dựng nhà được khấu trừ tối đa 100.000 baht; đóng góp quỹ an sinh xã hội cũng được miễn trừ đúng với số tiền thực đóng góp; trợ cấp thuế mua sắm khấu trừ không quá 50.000 baht/năm...

Ngoài ra, học phí cho con, tiền làm từ thiện, tiền mua thiết bị hỗ trợ người thân khuyết tật, tiền từ thiện nhân đạo... cũng được cơ quan thuế Thái Lan giảm trừ khi tính thu nhập chịu thuế.

Như vậy, mức thu nhập chịu thuế ở Thái Lan được để ở mức khá thấp tính theo GDP đầu người so với các quốc gia trong khu vực, tuy nhiên người nộp thuế quốc gia này lại được áp dụng rất nhiều khoản giảm trừ liên quan các chi phí sinh hoạt thiết yếu.

Malaysia áp thuế TNCN cao nhất 30%

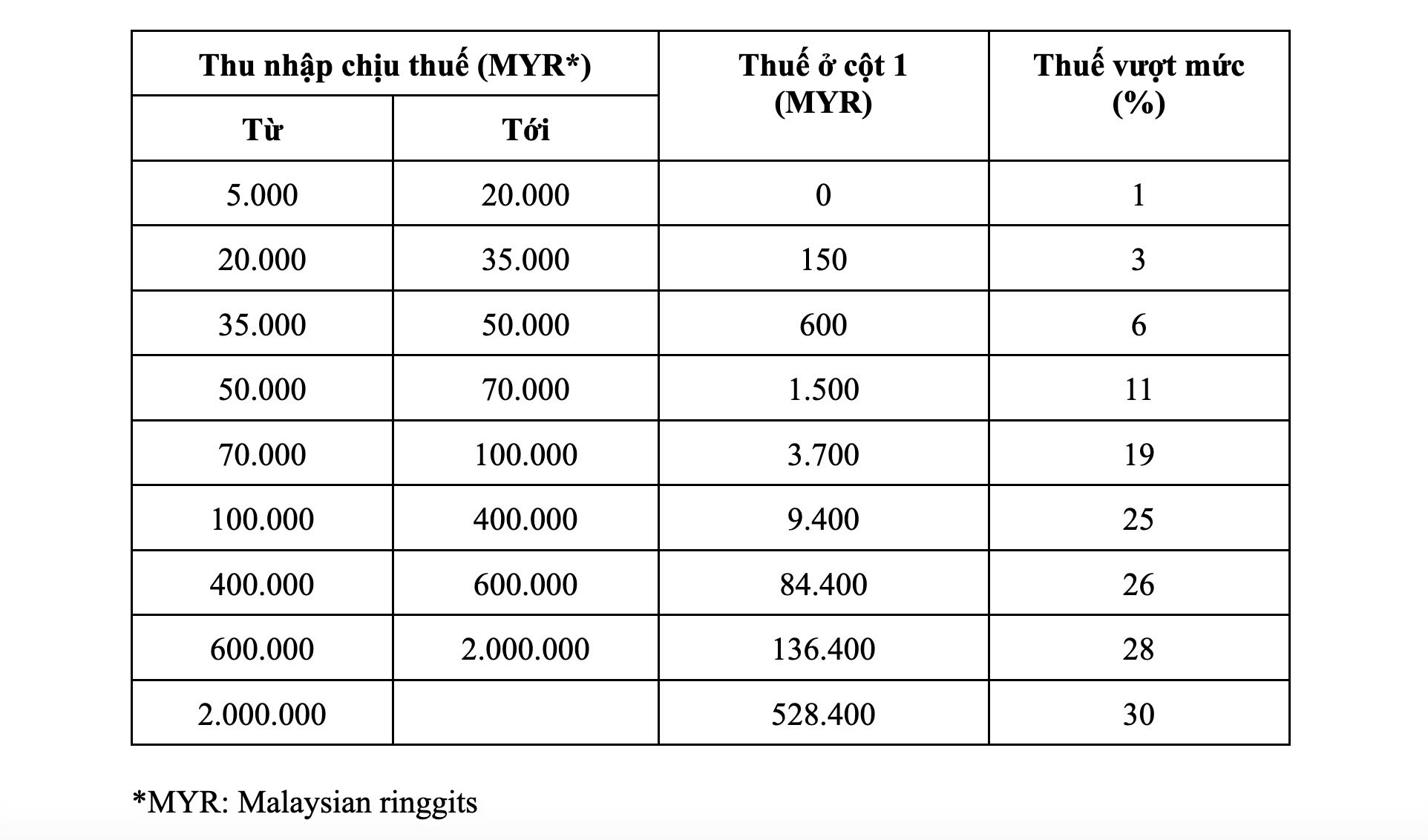

Với Malaysia, quốc gia này đã giảm số bậc tính thuế TNCN từ 11 bậc (năm 2021) xuống 9 bậc (năm 2024) với mức cao nhất 30%.

Theo đó, người có thu nhập từ 5.000 ringgit (khoảng 1.100 USD) trở xuống không phải đóng thuế, trong khi những người có thu nhập cao hơn sẽ phải chịu thuế theo tỷ lệ tăng dần. Các mức thuế cụ thể áp dụng năm 2024 dao động trong khoảng 1-30%, tùy thu nhập của người lao động.

Mức thu nhập chịu thuế của Malaysia tương đối thấp so với thu nhập bình quân đầu người gần 12.570 USD của nước này (theo IMF năm 2023). Hiện thuế TNCN đóng góp vào ngân sách quốc gia của Malaysia cũng chiếm khoảng 20-25%.

Malaysia cũng áp dụng mức giảm trừ cá nhân và người phụ thuộc khi tính thuế là 9.000 ringgit/năm (2.000 USD).

|

| Biểu thuế TNCN lũy tiến của Malaysia áp dụng năm 2024. Biểu đồ: PwC. |

Ngoài ra, người nộp thuế tại Malaysia còn được hưởng hơn 20 khoản giảm trừ khác, từ chi phí chăm sóc cha mẹ, tiền mua thiết bị hỗ trợ người thân khuyết tật, học phí cho bản thân đến chi phí tế, vaccine... Những khoản giảm trừ này giúp giảm mức thuế phải nộp và khuyến khích người dân chi tiêu vào các lĩnh vực như bảo vệ sức khỏe và đầu tư cho giáo dục.

Một số khoản giảm trừ đáng chú ý có thể kể đến giảm trừ 7.000 ringgit/năm (1.600 USD) cho đóng góp bảo hiểm nhân thọ và các quỹ hưu trí (EPF); giảm trừ 3.000 ringgit (700 USD) cho chi phí bảo hiểm giáo dục và phúc lợi y tế; tối đa 10.000 ringgit (2.250 USD) cho chi phí y tế; tối đa 7.000 ringgit học phí cho bản thân; tối đa 2.500 ringgit (gần 600 USD) cho chi phí cải thiện lối sống (mua sách báo nhằm mục đích nâng cao kiến thức, máy tính, điện thoại, các khóa học, kết nối mạng internet...)

Đặc biệt, Malaysia đã mở rộng các khoản giảm trừ cho các chi phí liên quan đến việc bảo vệ môi trường như lắp đặt trạm sạc xe điện.

Philippines áp dụng thuế suất 15-35%

Trong khi đó, biểu thuế TNCN của Philippines bao gồm 5 bậc với các mức thuế suất 15%, 20%, 25%, 30%, 35%.

Cá nhân có thu nhập hàng năm dưới 250.000 peso/năm (khoảng 4.300 USD) được miễn thuế, nhằm giảm gánh nặng tài chính cho tầng lớp thu nhập thấp. Người có thu nhập cao hơn bị đánh thuế theo các mức tăng dần, với mức thuế cao nhất 35% đối với người thu nhập trên 8 triệu peso/năm (140.000 USD).

Quốc gia này cũng áp dụng các khoản khấu trừ cho người nộp thuế và người phụ thuộc. Đồng thời, các khoản khấu trừ cho chi tiêu cụ thể như y tế, giáo dục, lãi suất vay mua nhà cùng các khoản đóng góp từ thiện cũng được khấu trừ khi tính thu nhập chịu thuế.

Bên cạnh đó, những khoản đóng góp vào các quỹ bảo hiểm và an sinh xã hội như Pag-IBIG (quỹ nhà ở), SSS (hệ thống an sinh xã hội), quỹ PhilHealth (bảo hiểm y tế) cũng không thuộc diện tính thuế.

Trong đó, phần đóng góp vào quỹ SSS sẽ được khấu trừ tối đa 30.000 peso/năm (hơn 500 USD), quỹ PhilHealth sẽ khấu trừ tối đa 100.000 peso/năm (1.700 USD).

Với biểu thuế kể trên, hiện số thu thuế TNCN tại Philippines chiếm tỷ lệ lớn trong tổng thu ngân sách nước này, khoảng 40-45%.

So với GDP, tỷ lệ thu thuế thu nhập cá nhân trong tổng thu ngân sách của Philippines tương đối cao, phản ánh một hệ thống thuế thu nhập mạnh mẽ.

Nền kinh tế với độ mở lớn như Việt Nam không thể tránh khỏi những tác động từ xu hướng kinh tế thế giới. Trong thế giới kinh doanh phức tạp và thay đổi liên tục hiện nay, việc cập nhật kiến thức và hiểu biết về các xu hướng kinh doanh trên thế giới trở thành nhu cầu cấp thiết. Để độc giả có thể tiếp cận những tri thức kinh tế quốc tế mới nhất, Tri Thức - Znews giới thiệu Tủ sách kinh tế thế giới với những cuốn sách và câu chuyện kinh doanh trên thế giới.

Link nội dung: https://thuongtruong.net/cac-nuoc-dang-thu-thue-thu-nhap-ca-nhan-the-nao-a109734.html